La dévaluation du dinar est une décision non souveraine, inappropriée et contraire aux intérêts de l’économie tunisienne. Analyse…

Par Jameleddine Aouididi *

Depuis la signature de l’accord d’association entre la Tunisie et l’Union européenne (UE) en 1995, l’éventualité d’une chute de la monnaie nationale tunisienne par rapport à la monnaie unique européenne et au dollar américain (monnaies principales de l’endettement extérieur et des transactions commerciales de la Tunisie) était considérée à juste titre comme étant le scénario le plus catastrophique qui pourrait arriver à l’économie tunisienne.

Depuis la signature de l’accord d’association entre la Tunisie et l’Union européenne (UE) en 1995, l’éventualité d’une chute de la monnaie nationale tunisienne par rapport à la monnaie unique européenne et au dollar américain (monnaies principales de l’endettement extérieur et des transactions commerciales de la Tunisie) était considérée à juste titre comme étant le scénario le plus catastrophique qui pourrait arriver à l’économie tunisienne.

Pour comprendre cette inquiétude, il suffit de rappeler qu’environ 56% de nos importations dont environ 65% sous le régime général (onshore) donc payables en devises et 75% des exportations dont plus de 68% sous le régime offshore qui est autorisé à ne pas rapatrier les produits des exportations d’après la réglementation de la Banque centrale de Tunisie (BCT) sont réalisées avec l’UE.

Cela se traduit par un solde déficitaire structurel et profond de notre balance commerciale qui s’élève à environ 20 milliards de dinars par an (17,9 milliards de TND en 2013; 20,4 milliards en 2014 et 19,1 milliards en 2015, selon le bulletin mensuel de statistique de l’INS, décembre 2015 page 42), dont entre 6 à 7 milliards avec l’UE soit environ 33% du déficit total, 1,3 milliard avec la Chine, un milliard avec la Turquie et autant avec la Russie.

Sur ce sujet, la revue ‘‘Nord Sud Expert’’, qui traite du risque pays, paru en 2014 et évoquant les échanges commerciaux en Tunisie, s’est penché sur ce qu’elle appelle «Les inconvénients du régime offshore en Tunisie» en affirmant que ce régime, «qui permet aux sociétés financées par des capitaux extérieurs de bénéficier de nombreux avantages commerciaux et fiscaux tunisiens, a longtemps favorisé l’implantation d’entreprises exportatrices en Tunisie. Cependant la Banque centrale de Tunisie semble s’interroger de plus en plus sur les limites de ce régime […], qui représente en 2014 désormais 65% des exportations tunisiennes […]». Car «les entreprises offshores ne sont pas tenues de rapatrier en Tunisie les recettes de leurs exportations […]. À l’inverse, la plupart des importations tunisiennes se font sous le régime général et se traduisent par d’importantes sorties de devises. Ce déséquilibre a eu tendance à s’accentuer avec le temps».

Si on ajoute en plus les données de la dette extérieure du pays libellée à hauteur de plus de 60% en euro et à 20% en dollar, et qu’en fait notre monnaie nationale a perdu environ 50% de sa valeur par rapport à l’euro entre 2000 et 2016, nul doute que l’inquiétude exprimée depuis plus de vingt ans se trouve totalement justifiée.

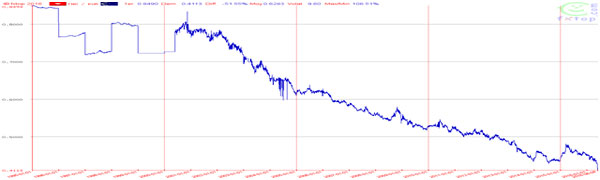

Evolution historique de la parité du dinar par rapport à l’euro de 1995 à 2016

Source : FXTOP.

Entre 1995 et 2016, le dinar a perdu environ 50% de sa valeur (dont 26% entre 2010 et 2016). Cette perte de change a eu des impacts directs sur le taux d’inflation (inflation importée), sur la détérioration du pouvoir d’achat, sur l’aggravation du déficit commercial, sur la chute de l’investissement national et bien évidemment sur l’endettement extérieur.

Ainsi, au niveau de l’endettement, la perte de change sur le service de la dette n’a cessé d’augmenter atteignant parfois le double d’une année à l’autre comme en témoignent les rapports annuels sur la dette extérieure de la BCT (en 2012 la perte de change a été de 110 millions de dinars soit le double de celle constatée en 2011). Si les dettes de la Tunisie ont augmenté d’environ 58% entre 2010 et 2014 passant de 26 milliards à 41 milliards, la dépréciation du dinar en a été la cause directe à hauteur 18,1 % et ce n’est pas peu.

A titre comparatif, il convient de constater que le Maroc, qui a signé le même accord d’association avec l’UE au cours de la même période, a été plus avisé sur cette question fort importante et ce en décidant d’amarrer le dirham à l’euro et la monnaie marocaine n’a perdu qu’environ 12,5% de sa valeur entre 1995 et 2016. Cette politique a permis d’éviter le renchérissement des dettes du pays par la dépréciation du dirham et de mieux maîtriser ses équilibres extérieurs.

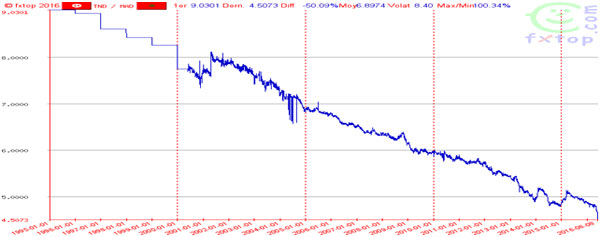

Evolution historique de la parité du dirham marocain par rapport à l’euro de 1995 à 2016

Source : FXTOP.

L’évolution historique de cette courbe du dirham par rapport à l’euro qui diffère de celle en chute libre du dinar confirme la justesse du choix marocain.

Evolution historique de la parité du dinar tunisien par rapport au dirham marocain de 1995 à 2016

Source : FXTOP.

Il convient de constater que l’allure des courbes de l’évolution historique du dinar tunisien par rapport à l’euro et au dirham marocain ont la même tendance baissière. Ce qui dénote la légèreté et de l’irresponsabilité de tous les gouvernements qui se sont succédé au pouvoir en Tunisie depuis plus de vingt ans sur cette question hautement importante et dont les conséquences sur l’économie nationale sont lourdes et graves.

Sur ce point, il convient de souligner que le dérapage du déficit commercial au cours de l’année 2012 sous le gouvernement de la troïka, qui a connu une hausse de 35% par rapport à 2011 et 2010 et qui s’est maintenu à ce niveau depuis cette date, a pesé lourdement sur la chute de la parité du dinar d’environ 26% au cours de cette période de quatre dernières années.

Souveraineté nationale et opportunité d’une dévaluation du dinar

La dévaluation des monnaies nationales a été toujours liée à la question de la souveraineté des pays car la dévaluation est un levier de la politique monétaire dont les répercussions différent d’une situation à l’autre.

Dans le cas d’un pays souverain et disposant d’un système productif (agricole, industriel et de services) dynamique et compétitif, le fait de dévaluer sa monnaie nationale peut engendrer une envolée de ses exportations et améliorer ainsi sa balance commerciale, tout en relançant son taux de croissance économique. Cette technique a été par exemple l’apanage des gouvernements italiens successifs du temps de la vieille lire italienne avant l’introduction de l’euro en tant que monnaie unique. Actuellement et devant la persistance de la stagnation de la croissance économique en Italie depuis plusieurs années, beaucoup de nostalgiques regrettent la disparition de la lire et pensent qu’elle aurait pu faire l’affaire pour renouer avec la croissance économique.

Pour ce qui est de la Tunisie, la chute du dinar est une donnée structurelle liée au modèle de développement économique suivi depuis plus de quarante ans et qui est axé sur la sous-traitance et l’encouragement des investissements étrangers (notamment français, italiens et allemands pour 80% des cas) qui se sont développés dans des secteurs à très basse valeur ajoutée (textile et habillement, cuir et chaussures, câbles électriques et électronique) utilisant une main d’œuvre peu qualifiée, et préférant s’installer dans les régions côtières du nord et du nord-est et du centre-est, et qui s’approvisionnent essentiellement de l’étranger.

Ce modèle, qui a pris le pas sur l’encouragement et le développement de l’investissement local à plus haute valeur ajoutée, a engendré un régime offshore exonéré du paiement des impôts, bénéficiant d’incitations importantes. Selon le rapport de la Banque Mondiale sur la Tunisie publié en 2014, «ces incitations généreuses offertes par la Tunisie pour attirer les investissements vers les sociétés exportatrices (offshore) sont coûteuses, généralement peu efficaces et ont paradoxalement accentué les disparités régionales». Toujours selon la Banque Mondiale, «le coût direct des incitations à l’investissement est élevé et estimé à 2,2 % du PIB soit environ un milliard de US dollars chaque année». Enfin la Banque Mondiale a souligné que «la dichotomie onshore-offshore a donné lieu à d’importantes importations intermédiaires et moins de produits fabriqués en Tunisie donc moins de valeur ajoutée créée localement».

Nonobstant les motivations réelles qui ont poussé la Banque Mondiale, qui semble jadis plutôt satisfaite de ce modèle, à émettre ce diagnostic réel et acerbe, il convient de souligner que la réalité dépasse de loin ce diagnostic. Car, si on ajoute à ce diagnostic le développement outrageux de l’économie parallèle (estimé peut être à plus de 50% du PIB), la prolifération de la corruption et du népotisme, la multiplication des fuites fiscales et des fuites de capitaux (33,8 milliards de US dollars entre 1987 et 2010, selon une étude du PERI, institut de recherche en politique économique rattaché à l’Université du Massachussetts aux Etats-Unis), le tableau s’assombrit beaucoup plus.

En outre, ce système a ruiné le tissu industriel local et l’on compte plus de 3500 entreprises disparues dans presque tous les secteurs d’activité.

Il s’agit donc d’une économie sclérosée, dépourvue totalement d’un système productif, et qui s’est tournée vers des importations massives qui profitent à certains groupes qui ont investi dans des activités purement commerciales de distributions, encouragés par des multinationales avides de marchés et de débouchés pour leurs productions qui sont soutenues par des puissances mondiales et régionales.

Dans ce cadre, est-il judicieux et sage de décider d’une dévaluation du dinar qui ne pourra engendrer qu’une aggravation de la situation économique et sociale du pays : avec comme conséquence immédiate la relance de la spirale inflationniste, la détérioration du pouvoir d’achat notamment au niveau des couches sociales les plus démunis et de la classe moyenne d’où le risque d’une explosion sociale. Sans parler du risque certain de l’aggravation du déficit commercial, de l’endettement en plus du reflux de l’investissement local public et privé déjà moribond.

Dans le paragraphe 18 du Mémorandum de politiques économiques et financières (MPEF) joint à la lettre d’intention adressée conjointement à la directrice générale du FMI par le gouverneur de la BCT, Chedly Ayari, et le ministre des Finances, Slim Chaker, en date du 2 mai 2016, nos responsables semblent déterminés à appliquer les recettes du FMI en affirmant leur décision de «limiter les interventions de la BCT sur le marché des changes au lissage des fluctuations excessives du taux de change». Traduire : «Nous n’allons plus défendre le dinar dans sa chute». Ils ajoutent clairement: «Pour ce faire, nous sommes résolus à strictement limiter les ventes nettes de change et uniquement lorsque les solutions de marché ont été épuisées (ceci explique le dernier laisser-faire qui a fait chuter la parité du dinar). Un taux de change plus flexible contribuerait à résorber progressivement la surévaluation du dinar (traduire sans équivoque qu’ils sont convaincus avec le FMI qu’il faut dévaluer) et à favoriser un meilleur alignement sur les fondamentaux macroéconomiques», sans oublier de conclure dans leur lettre d’intention par ceci : «Nous consulterons les services du FMI sur l’adoption de ces mesures, et en avance de toute révision des politiques macroéconomiques contenues dans ce Mémorandum de PEF, conformément aux politiques de consultations du FMI. Toutes les informations et données nécessaires pour le suivi du programme seront fournies aux services du FMI».

C’est tout simplement une déclaration de soumission pathétique et humiliante.

A titre comparatif, lors d’une intervention organisée à la Sorbonne Rafael Correa, président de la république d’Equateur, en réponse à une question posée par un jeune espagnol qui lui demandait : «En Espagne le taux de chômage est de 26%, comment avez-vous fait pour avoir stabilisé le taux de chômage à 4,3%?», a répondu : «C’est simple je n’ai pas appliqué les recettes du FMI».

Quelles solutions pour sauver l’économie nationale ?

En partant de ce diagnostic et tenant compte du déséquilibre alarmant de notre balance de paiement, conséquence logique du déficit commercial structurel et dangereux qui s’élève à environ 20 milliards de dinars par an avec un taux de couverture réel des nos importations par les exportations qui ne dépasse pas 32% en 2015 (sous le régime général soumis à la réglementation de change de la BCT), l’unique porte de sortie de cette crise qui reste pour la Tunisie est de se prévaloir de son droit d’appliquer les clauses de sauvegarde.

Cette mesure, prévue en cas de déficit de la balance de paiement, aussi bien par la réglementation de l’OMC que par l’accord d’association signé en 1995 avec l’UE, permettra à la Tunisie de mettre en place un plan de relance économique dont les principaux axes consistent à :

1/ amorcer une réforme immédiate et courageuse pour l’application d’une fiscalité uniforme et généralisée sur toutes les sociétés opérants dans le pays ;

2/ relancer le système productif local en misant sur un rapport qualité/prix optimum et un encadrement efficace et rapide dans les secteurs à forte valeur ajoutée notamment dans le secteur agricole, le secteur industriel minier et manufacturier ainsi que dans le secteur des services. Tout en mettant l’accent sur la nécessité d’assainir et de rentabiliser le secteur touristique longtemps bradé et fonctionnant pratiquement à perte. Ce secteur dont la valeur ajoutée au PIB n’atteint qu’à peine 4,8% et au plus à 5% dans ses années de gloire, dispose de deux fois plus de crédits bancaires que le secteur agricole dont la part au PIB varie entre 8,3% et 10,5 d’après les rapports annuels de la BCT?;

3/ renforcer les structures de soutien à l’exportation des produits locaux qui sont soumis au règlement de change de la BCT exigeant le rapatriement des produits des exportations pour amorcer une baisse consistante du déficit commercial;

4/ mettre en place une politique d’austérité qui consiste à rationaliser les importations au strict minimum avec priorité à l’importation des biens d’équipements, des matières premières pour relancer l’investissement local notamment dans le secteur industriel seul capable de relancer la création d’emplois rémunérateurs et stables notamment pour les diplômés.

5/ Cette politique aboutira à terme à relancer le système productif national, à redresser les équilibres financiers du pays par une limitation graduelle du déficit commercial, à lever la pression sur la demande en devises seul moyen de redresser la parité du dinar et d’entamer ainsi un début de repli du ratio de la dette.

Vue de cet angle, la dévaluation du dinar décidée par le gouvernement, sous la pression du FMI, des multinationales installées en Tunisie et de certains lobbies nationaux, semble en flagrante contradiction avec les intérêts nationaux du pays.

En dévaluant le dinar, les sociétés étrangères qui utilisent une main d’œuvre abondante (environ 200.000 salariés) vont absorber totalement toutes les augmentations salariales consenties au cours de ces dernières post révolution et qui sont réglées sous forme de notes d’honoraires en monnaie forte. Elles vont ainsi renforcer leur compétitivité au niveau international aux dépens de l’intérêt national des Tunisiens. Cependant les autorités financières ne doivent pas pavoiser longtemps car l’inflation engendrée par cette dévaluation fera chuter inévitablement le pouvoir d’achat à brève échéance et relancera certainement les contestations sociales. Ce sera un retour à la case départ.

* Economiste et industriel.

Donnez votre avis