Hier, la Banque centrale de Tunisie (BCT) a, encore une fois, augmenté de manière automatique et précipitée son taux directeur de 25 points de base pour l’amener à 7,25%. Les taux bancaires vont ainsi grimper pour se situer entre 11-14% en moyenne, agios compris. C’est dangereux pour l’investissement et la croissance, déjà atones…

Par Moktar Lamari *

Cette nouvelle hausse est d’autant plus dangereuse que le rendement net moyen des entreprises privées et des investissements en Tunisie se situent, en moyenne intersectorielle, aux alentours de 6% par an. La BCT joue ainsi aux solutions de facilité, avec des décideurs blasés ou désabusés, décidant dans l’opacité et sans étude à l’appui!

Certes, l’inflation est durablement installée en Tunisie. La BCT se doit de la contrer. Mais comme elle le fait actuellement, cette remontée à répétition des taux d’intérêt ne peut qu’aggraver la récession, et précipiter un «hard landing» pour le système constitutionnel instauré de jure et de facto par le président Kaïs Saïed, depuis le 25 juillet 2021.

La BCT ne rend pas service ni à l’establishment au pouvoir, ni à l’économie. Son leitmotiv est de satisfaire le FMI!

L’augmentation à l’aveuglette du taux directeur par la BCT jette le bébé avec l’eau du bain. Les dernières augmentations sont sur-calibrées, inefficaces et abusives si l’on pense que la composante transitoire de l’inflation actuelle s’affaiblira prochainement, par effet d’adaptation et d’ajustement des opérateurs et comportements économiques.

Les contraintes de l’offre ont déjà commencé à s’atténuer dans le temps, sauf conséquences d’une guerre qui se durcirait en Ukraine.

Des taux qui appauvrissent les Tunisiens

De telles augmentations du taux par la BCT font l’affaire des banques, mais ne font pas changer le trend inflationniste en Tunisie. Elles appauvrissent les Tunisiens, elles vampirisent l’investissement et assombrissent les horizons politiques et institutionnels.

Les anticipations d’inflation des opérateurs économiques sont ancrées à un niveau élevé. Et cet ancrage élevé est là pour rester. Notamment pour des raisons de mal-gouvernance des politiques monétaires, fiscales et économiques.

Et les hausses du taux d’intérêt vont générer des méfaits encore plus graves, elles renforceraient la récession et la débandade des équilibres macro-économiques.

L’état de l’indexation des salaires et des prix, donc du niveau de l’inflation «structurelle», sera problématique, pour s’interroger sur l’opportunité ou le danger de positionner les taux d’intérêt au-dessus du taux neutre (r*).

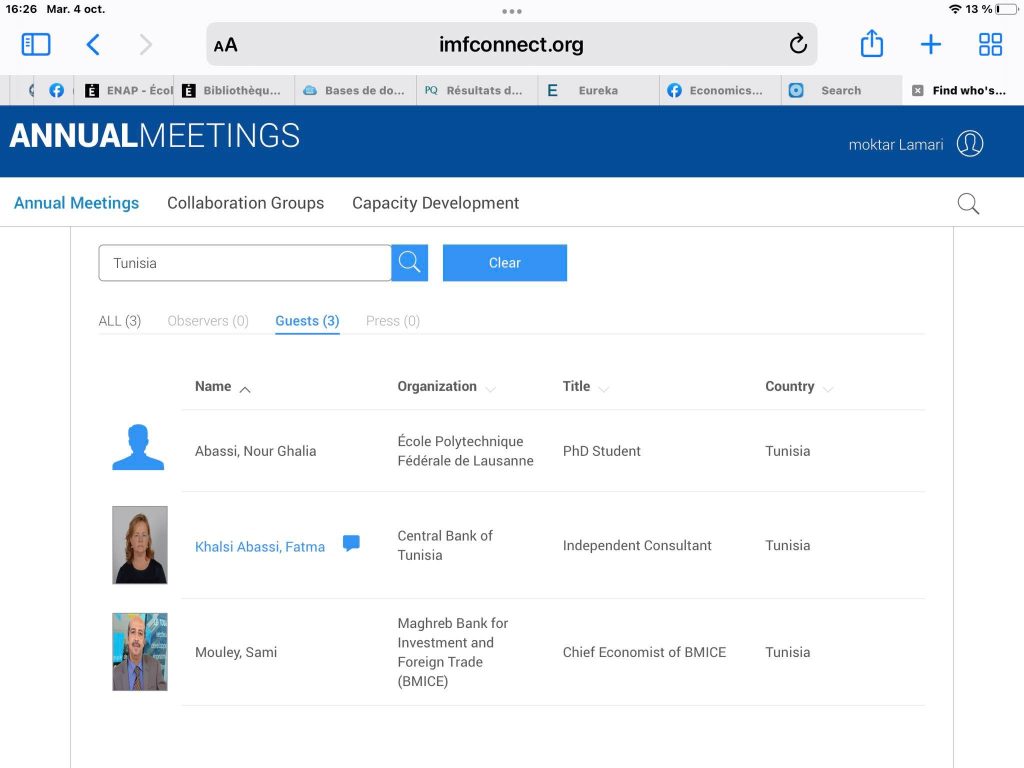

Le gouverneur de la BCT, Marouane Abassi, doit être content de partir à Washington aux rencontres du FMI (avec épouse et fille, voir ci-dessus la capture d’écran du site du FMI) pour défendre une entente avec l’organisation financière internationale, ayant dans ses valises un accord avec l’UGTT, et une augmentation du taux directeur de 100 points de base, durant les dernières semaines.

La solution ultime est fiscale. Le gouvernement tunisien n’a pas d’autres choix que d’afficher une trajectoire de solvabilité crédible à moyen terme.

Kaïs Saïed payera les pots cassés

Sachant aussi qu’une politique budgétaire trop rigoriste conduirait à casser les balbutiements de croissance, mais ne peut rien faire lorsque le niveau d’endettement élevé entacherait leur crédibilité, ce qui constituerait un risque très fort à court terme. Le président Kaïs Saïed payera les pots cassés.

La Tunisie semble figée devant ces enjeux, et le président de la république ne dispose d’aucune vision ni programme économiques élaborés. Il laisse faire le gouverneur de la BCT, un décideur très mal noté par ses pairs (C-) et dont la feuille de route a été néfaste pour l’économie et l’investissement.

C’est compliqué aussi du côté fiscal. Pour la Tunisie, Il faut mettre en place une politique de gestion des finances publiques sans austérité, avec une démarche qui montre tout de même des réformes courageuses. Exactement ce qu’a fait le Maroc depuis 3 ans.

En outre, il faut financer les investissements nécessaires à l’augmentation de la croissance potentielle ou à la croissance verte. Mais ce financement doit être conditionnel à une gestion plus rationnelle et plus efficace des dépenses publiques (salaires des fonctionnaires fantômes) de même que par les réformes structurelles.

Ces dernières sont nécessaires à l’augmentation de la croissance potentielle, soit tôt ou tard à un meilleur ratio dettes publiques sur PIB. Elles sont aussi un moyen de lutter contre une inflation dont l’origine est davantage liée à un choc d’offre, et une mal-gouvernance endémique.

Le chemin est étroit. L’indispensable lutte contre l’inflation, sans trop de heurts économico-financiers, ni de soulèvements sociaux, passe par une bonne combinaison de la politique fiscale et des politiques structurelles. La politique monétaire peut beaucoup, mais elle ne peut pas tout faire toute seule, en Tunisie.

* Economiste universitaire au Canada.

Donnez votre avis