Le spectre d’une dette insoutenable et d’une restructuration prolongée et pénible plane sur les pays fortement endettés de la région Mena : le Liban, l’Egypte, la Jordanie et la Tunisie. La question est de savoir si ces pays entreprendront les changements politiques nécessaires et profiteront de ce moment critique pour s’engager dans des réformes – ou s’ils continueront à s’enfoncer dans un océan de dettes.

Par Adnan Maraei *

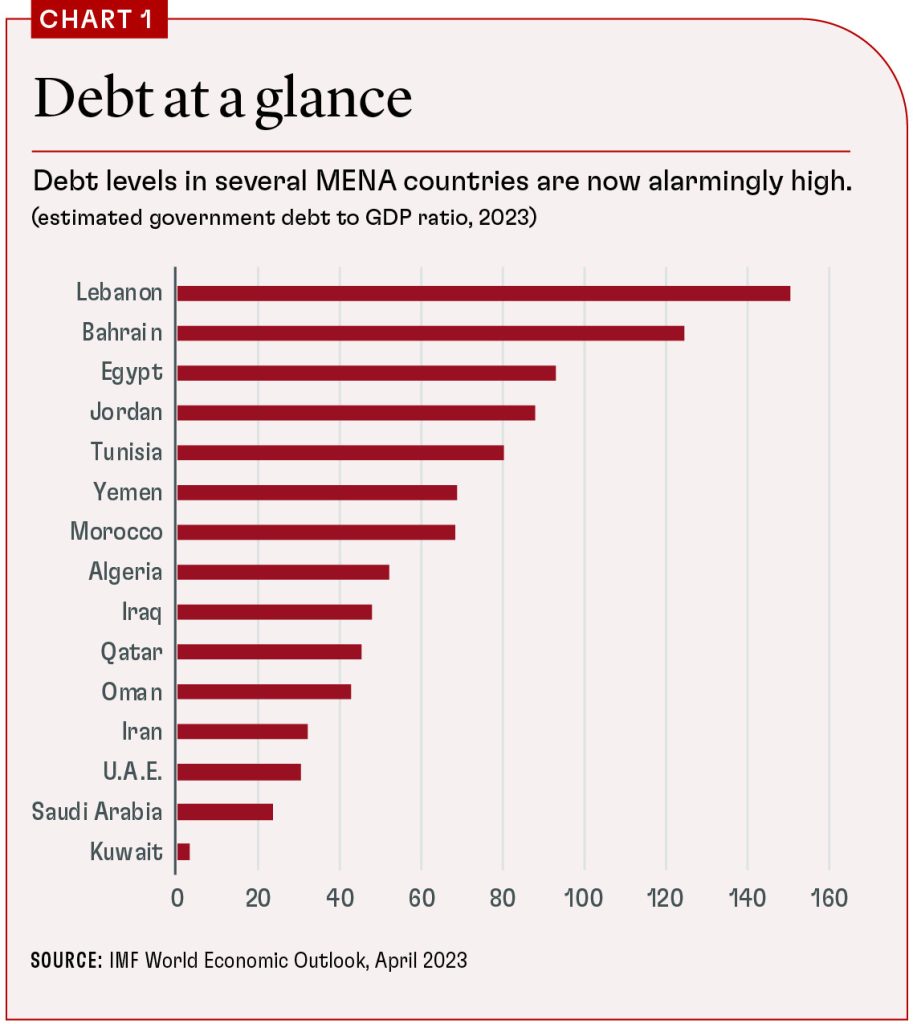

Une tempête d’endettement se prépare dans certaines parties de la région Moyen-Orient et Afrique du Nord (Mena). La dette dans la région a augmenté, atteignant des niveaux très élevés dans plusieurs pays (graphique 1). L’Égypte, la Jordanie et la Tunisie se trouvent dans une situation précaire, leur stabilité économique vacillante alors qu’ils sont aux prises avec la perspective d’une crise de la dette. Le Liban, déjà secoué par l’une des pires crises économiques au monde, constitue un récit édifiant. Sa chute dans le défaut de paiement a mis en lumière les graves problèmes liés à la dette de ces pays et leurs ramifications plus larges.

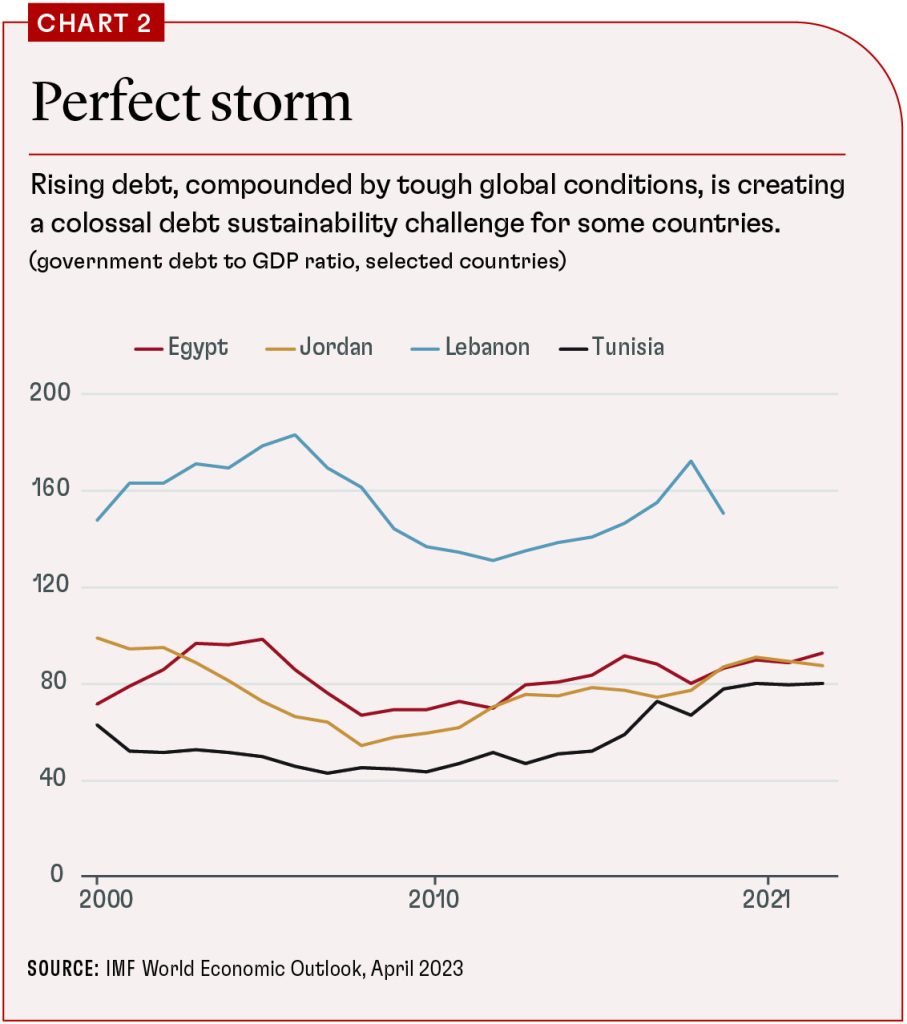

La vague croissante d’endettement, couplée à des perspectives économiques mondiales difficiles, attise une véritable tempête (graphique 2). Cette crise a été alimentée par la raréfaction des financements à faible taux d’intérêt et par la réticence des riches producteurs de pétrole de la région Mena à poursuivre le soutien financier inconditionnel du passé. Cette équation complexe est exacerbée par les conditions sociales difficiles auxquelles ces pays sont confrontés, qui laissent peu de place à un assainissement budgétaire significatif. Par conséquent, maintenir la viabilité de la dette constitue pour ces pays un défi colossal, et il devient de plus en plus intimidant.

Ce ne sont pas seulement les perspectives de croissance économique qui sont menacées, mais aussi la stabilité sociopolitique de ces pays. Les enjeux sont élevés. Au milieu de ces sombres réalités se trouve un chemin étroit vers le salut, mais ce chemin nécessite des mesures audacieuses et proactives pour s’attaquer de front à la crise de la dette.

Origines de la crise

Les problèmes d’endettement croissants de la région Mena sont profondément enracinés dans un mélange de malheur et de mauvaises décisions politiques. Chaque nation – l’Égypte, la Jordanie, le Liban et la Tunisie – est confrontée à un ensemble unique de problèmes, marqués par des paysages politiques et économiques différents, ainsi que par une disparité dans la composition de l’encours de leur dette. Il y a pourtant un fil conducteur dans leurs situations difficiles.

Coup d’oeil sur la dette (Graphique 1)

Les niveaux d’endettement dans plusieurs pays Mena atteignent désormais un ratio alarmant (2023).

Ces nations ont été paralysées par des problèmes structurels persistants liés à la gouvernance et aux cadres réglementaires, aux économies contrôlées par l’État, aux secteurs publics pléthoriques qui étouffent la croissance du secteur privé, à la faible mobilisation des revenus intérieurs et aux subventions mal ciblées. Ces problèmes existent depuis longtemps, principalement en raison de réformes inadéquates.

La dépendance de ces pays à l’égard de taux de change fixes et du financement par emprunt contribue également à une crise naissante. La situation a été exacerbée par les fluctuations économiques mondiales et les chocs récents – tels que la pandémie et les retombées de l’invasion de l’Ukraine par la Russie – ainsi que par la hausse des prix alimentaires, qui contribuent à une montée en flèche des niveaux d’endettement. Les défis sociétaux et la méfiance à l’égard du gouvernement qui entravent la répartition équitable des charges d’ajustement économique ont aggravé le problème. En conséquence, la dette publique a été exploitée comme une solution temporaire pour retarder la résolution des problèmes économiques, mais sans solutions durables.

Considérons les détails :

L’Égypte a enduré des années de stagnation économique, attribuable en partie au contrôle omniprésent de l’armée sur l’économie. Les conséquences de la pandémie sur le tourisme, ainsi que la hausse des coûts des importations alimentaires à la suite de la guerre russe en Ukraine, ont aggravé les malheurs de l’Égypte. Les déficits budgétaires persistants et le maintien d’un taux de change fixe ont entraîné d’importants besoins de financement, satisfaits en partie par des entrées de capitaux à court terme.

Comme indiqué dans le Fiscal Monitor d’avril 2023 du FMI, les besoins bruts de financement de l’Égypte en 2023 s’élèvent à 35% de son PIB, ce qui la rend très vulnérable aux hausses de taux d’intérêt et aux risques de refinancement.

La Jordanie est également aux prises avec une faible croissance, résultant en partie d’un taux de change fixe surévalué, ainsi que de perturbations géopolitiques et économiques. L’afflux massif de réfugiés syriens et les perturbations commerciales consécutives à la guerre civile syrienne ont mis encore plus à rude épreuve son économie. Pendant ce temps, la Jordanie lutte pour contrôler ses finances publiques, alourdie par d’importantes subventions, transferts d’entreprises publiques et dépenses de sécurité – en grande partie à cause de facteurs géopolitiques – tout en dépendant fortement de l’aide publique.

Heureusement, la Jordanie dispose d’un cadre politique plus efficace que les trois autres pays et obtient de bons résultats dans le cadre de son programme actuel du FMI. Néanmoins, son endettement élevé rend le pays très vulnérable aux évolutions défavorables.

La crise de la dette du Liban était motivée par un système non viable fondé sur des taux de change fixes et des finances publiques fragiles, qui nécessitaient des taux d’intérêt élevés pour attirer les flux de capitaux étrangers – un schéma de Ponzi classique. Ce système défectueux, associé à une impasse politique persistante et à l’influence indue du secteur bancaire sur l’élaboration des politiques, a précipité une crise économique et sociale aux multiples facettes, conduisant à un défaut de paiement sur la dette souveraine intérieure et extérieure.

Tempête parfaite (Graphique 2).

Une dette croissante, aggravée par des conditions mondiales difficiles, créant un défi colossal en matière de viabilité de la dette pour certains pays. (Ratio dette publique/PIB, 2023).

La Tunisie se distingue comme le seul pays du Printemps arabe qui semble avoir pris des mesures pour renforcer la démocratie et la gouvernance. Cependant, le rôle croissant du gouvernement en tant que fournisseur d’emplois et de subventions, associé au choc du Covid-19 – qui a mis à mal l’économie et le budget (Mazarei et Loungani 2023) – ont mis la Tunisie dans une situation fragile. Les autorités ont insisté pour maintenir la stabilité du taux de change même lorsque cela était inabordable. Cela a conduit à une dépendance à l’égard des flux extérieurs, principalement des créanciers officiels qui ont soutenu la transition démocratique de la Tunisie. Mais les récents bouleversements politiques qui ont sapé les progrès démocratiques de la Tunisie, associés au refus de mettre en œuvre les réformes nécessaires, ont érodé les capacités de remboursement de la dette de la Tunisie, conduisant inexorablement le pays au surendettement.

Crises antérieures de la dette

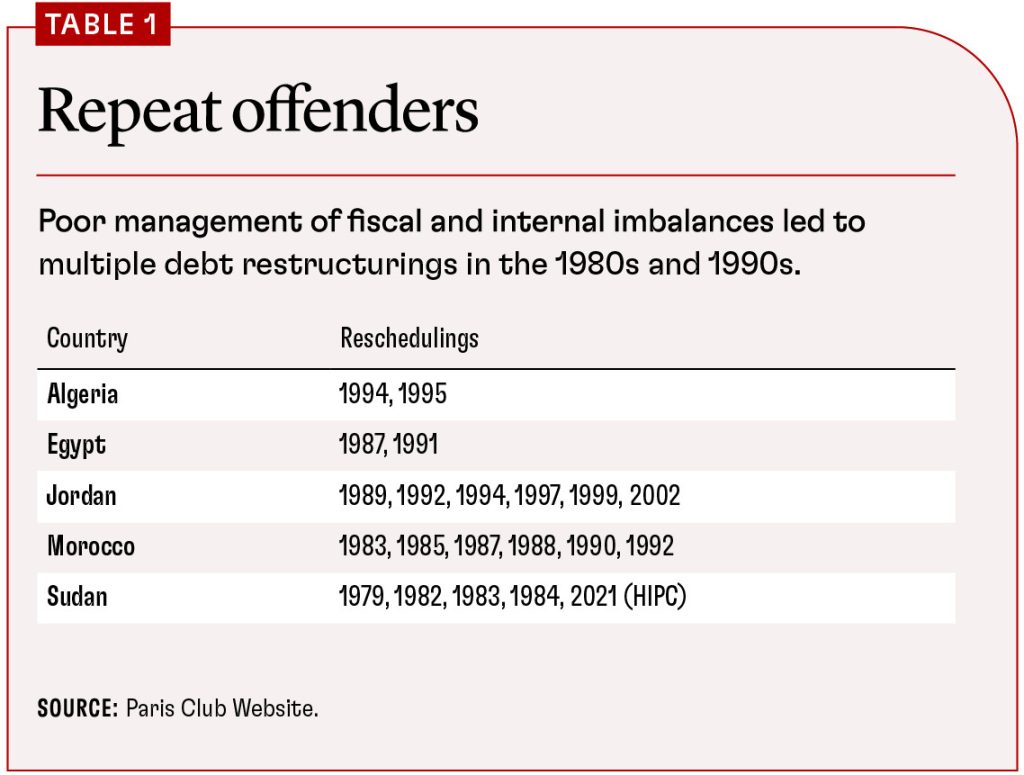

Le conflit de la région Mena avec les crises de la dette n’est pas un phénomène récent. La région a connu des épisodes de surendettement au cours des années 1980 et 1990, provoqués par des conflits internes et internationaux et des conditions mondiales défavorables, notamment des évolutions défavorables des prix des matières premières. La mauvaise gestion des déséquilibres budgétaires et extérieurs a conduit à de multiples restructurations de dettes essentiellement publiques et garanties par l’État (voir tableau).

Les principaux créanciers des pays Mena lors de ces crises étaient le Club de Paris et les créanciers bilatéraux régionaux, les banques commerciales et les agences multilatérales. Les crises de la dette des années 1980 ont été gérées par des accords au sein du Club de Paris et des banques privées (appelés «accords Brady»), exigeant des programmes d’ajustement structurel.

Une autre série d’efforts de rééchelonnement de la dette a eu lieu dans les années 1990 et au début des années 2000 pour remédier au surendettement causé en partie par les retombées des conflits régionaux, notamment la première guerre du Golfe. Ces efforts de rééchelonnement de la dette, notamment pour l’Égypte, l’Irak et la Jordanie, ont été menés avec un soutien substantiel de la communauté internationale et des institutions financières internationales.

Malgré ces épisodes historiques de restructuration de la dette, le chemin vers de nouvelles restructurations est aujourd’hui semé d’embûches. Compte tenu du climat économique actuel, cela risque d’être beaucoup plus complexe et difficile.

La nouvelle réalité de la dette

Ces dernières années ont été marquées par des avancées significatives dans l’architecture de la dette mondiale, notamment l’introduction de clauses d’action collective dans les contrats d’obligations souveraines. Ces changements ont accéléré la restructuration de la dette des euro-obligations souveraines, un pas dans la bonne direction. Cependant, dans l’ensemble, de nouveaux développements ont compliqué la restructuration de la dette souveraine – et cette complexité est accentuée par les failles de l’architecture financière mondiale. L’épreuve de restructuration au Sri Lanka témoigne des longs retards et du traumatisme potentiel associé à de telles procédures aujourd’hui.

La restructuration est aujourd’hui plus difficile que par le passé pour plusieurs raisons.

Premièrement, la montée en puissance de la Chine et d’autres créanciers hors Club de Paris signifie que la base des créanciers officiels est plus fragmentée. Même si les créances de la Chine sur les pays Mena très endettés ne sont pas substantielles, son émergence en tant que principal créancier mondial a rendu le processus de restructuration en général plus politique, plus lent et plus difficile.

Deuxièmement, les créanciers privés se sont montrés réticents et tardifs à accorder un allégement de la dette.

Troisièmement, un nombre important de pays de la région Mena – l’Égypte en est un exemple frappant – ont un encours de dette intérieure considérable. Les créanciers pourraient à l’avenir demander un périmètre de restructuration élargi pour inclure cette dette. Toutefois, la majeure partie de cette dette intérieure est détenue par les banques et les retraites locales, ce qui rend son inclusion particulièrement problématique.

Les récidivistes (Tableau 1)

La mauvaise gestion des déséquilibres budgétaires ou internes a conduit à de multiples restructurations budgétaires dans les années 1980 et 1990.

Enfin, le Cadre commun du Groupe des Vingt s’applique uniquement aux pays à faible revenu et n’est donc pas applicable à la plupart des pays Mena, qui sont à revenu intermédiaire. Les exceptions sont le Soudan, qui s’attaque enfin à ses problèmes de dette de longue date dans le cadre de l’initiative en faveur des pays pauvres très endettés (mais qui pourrait avoir du mal à procéder en raison de son conflit interne), et le Yémen, un pays toujours aux prises avec un conflit, qui aura probablement besoin de temps pour résoudre ses problèmes d’endettement.

Cette nouvelle réalité de la dette signifie que résoudre les problèmes croissants de la dette dans la région Mena est une tâche extrêmement ardue.

Et la suite ?

Le spectre d’une dette insoutenable et d’une restructuration prolongée et pénible plane sur les pays fortement endettés de la région Mena. Ces risques pourraient être atténués grâce à une combinaison de politiques de stimulation de la croissance, de nouveaux financements et d’un certain degré d’assainissement budgétaire. Toutefois, les perspectives semblent pour l’instant sombres.

Premièrement, l’économie mondiale est confrontée à des prévisions médiocres : les perspectives de croissance sont continuellement revues à la baisse dans un contexte d’inflation toujours élevée.

Deuxièmement, l’obtention d’un financement extérieur posera un défi important et, s’il est obtenu, entraînera des taux d’intérêt élevés. Les pays riches en pétrole du Conseil de coopération du Golfe, qui fournissent traditionnellement des financements substantiels, ont remanié leur stratégie d’aide. Ils insistent désormais sur l’engagement concret et crédible des emprunteurs en faveur des réformes structurelles, notamment celles visant à rendre leurs économies plus attractives pour les investissements directs étrangers.

Troisièmement, même si l’assainissement budgétaire pourrait être bénéfique, il n’est pas garanti qu’il réduise la dette, comme le souligne le rapport Perspectives de l’économie mondiale d’avril 2023 du FMI. De plus, étant donné le climat social et politique tendu dans les pays Mena très endettés, l’acceptation par l’opinion publique des réductions de dépenses, en particulier des subventions, sera probablement difficile.

Il peut être tentant pour ces pays de continuer à se débrouiller seuls, en espérant que les donateurs et les agences multilatérales viendront à leur secours. Certains pays pourraient même recourir à des surprises inflationnistes pour alléger le fardeau de leur dette intérieure, comme le prédit le rapport du FMI intitulé Perspectives économiques régionales pour le Moyen-Orient et l’Asie centrale de mai 2023. Toutefois, la voie vers une réforme véritable et durable nécessite des mesures plus substantielles.

Chaque pays Mena très endetté doit prendre des mesures urgentes pour éviter le surendettement et les crises potentielles. Les mesures varieront d’un pays à l’autre, mais toutes doivent aborder les questions clés de gouvernance dans leur ensemble (ERF-FDL 2022) et s’engager de manière crédible en faveur des réformes.

Par exemple, l’Égypte devrait démanteler son système réglementaire autoritaire et réduire le rôle de l’armée dans l’économie pour stimuler la croissance et devrait procéder à de solides privatisations qui attirent les investissements étrangers. La Jordanie devrait mettre en œuvre des réformes structurelles plus profondes pour éviter une crise. La Tunisie doit rapidement inverser la récente érosion de la démocratie et se lancer dans des réformes cruciales. Le Liban doit former de toute urgence un gouvernement qui transcende ses divisions confessionnelles profondément enracinées (en d’autres termes, la division du pouvoir entre les groupes religieux) et oriente le pays vers des réformes.

Les chances que les réformes requises soient mises en œuvre ou que le climat économique mondial devienne favorable sont minces – et les deux sont nécessaires.

Les pays fortement endettés de la région Mena ont effectivement une voie de sortie étroite face aux crises de la dette imminentes, mais les politiques existantes et les évolutions mondiales défavorables risquent de restreindre davantage cette voie. En particulier, les perspectives de changements fondamentaux dans la politique et la gestion économique sont faibles. Par conséquent, une certaine forme de restructuration de la dette pourrait être inévitable. Celle-ci, en raison de ses inévitables perturbations et préjudices économiques, doit être considérée comme un dernier recours. Mais si cela est effectivement inévitable, il est préférable de le faire de manière préventive, dans le cadre d’un ensemble plus large d’actions correctives.

Les pays Mena très endettés se retrouvent sur la voie d’une tempête d’endettement engendrée par des inefficacités internes, une mauvaise gouvernance et une économie mondiale impitoyable. Pour éviter cette tempête, il faudra des interventions rapides et ciblées; une vraie réforme; et la volonté et la capacité de faire face à une restructuration de la dette.

Le temps presse; le moment est venu d’agir audacieusement. La question est de savoir si ces pays entreprendront les changements politiques nécessaires et profiteront de ce moment critique pour s’engager et mettre en œuvre des réformes – ou s’ils continueront simplement à s’enfoncer davantage dans un océan de dettes.

* Chercheur principal non-résident au Peterson Institute for International Economics.

Source : FMI.

Donnez votre avis