La Tunisie pourrait sortir de la crise où elle se morfond depuis 2010 et qui a été aggravée par les conséquences de la pandémie de la Covid-19, en prenant des mesures courageuses visant à maîtriser les prix, à améliorer le pouvoir d’achat des citoyens et à relancer la consommation et l’investissement, les deux principaux leviers de la croissance économique.

Par Atef Hannachi *

Depuis la révolution de 2011, la Tunisie a connu des périodes inflationnistes soit par la demande suite à la hausse des salaires des fonctionnaires publics, soit par les coûts suite à la dégradation du cours du dinar face à l’euro et au dollar qui augmente le déficit de la balance commerciale.

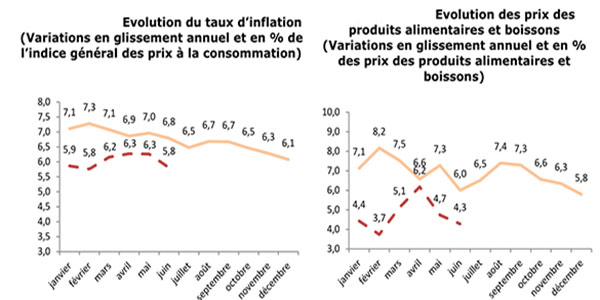

Cette figure montre l’évolution de l’inflation depuis le début de cette année 2020:

Malgré les augmentations salariales qui sont devenues quasi annuelles, les tunisiens ont perdu 40% de leur pouvoir d’achat au cours des dix dernières années, selon différentes estimations.

Face à cette situation, l’Union générale tunisienne du travail (UGTT) se croit en droit de réclamer davantage d’augmentations salariales pour les fonctionnaires et les agents de la fonction publique et pour ceux du secteur privé.

Un cycle inflationniste porté par la satisfaction des revendications sociales

Alors que le niveau des investissements reste bas et que les investisseurs se font rares, les entreprises tendent à augmenter les prix de vente de leurs produits et services, et l’Etat à accroître les impôts pour financer les services publics.

Par conséquent, et en l’absence d’une croissance par l’investissement, nous nous sommes trouvés dans un cycle inflationniste porté par la nécessité de satisfaire les revendications sociales.

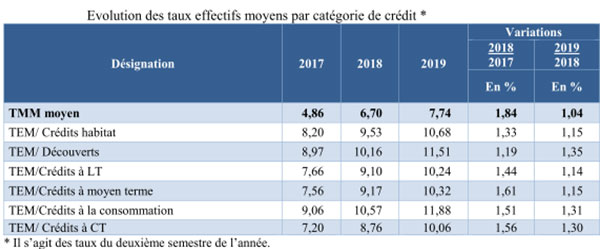

Dans ce contexte de surenchères et surenchérissement, l’intervention de la Banque centrale de Tunisie (BCT) pour rétablir les équilibres monétaires et financiers et maintenir l’inflation à un niveau maîtrisable pour la croissance économique a consisté dans l’augmentation régulière du taux d’intérêt directeur. Cette mesure a provoqué une inflation par les coûts du fait que le citoyen tunisien, qu’il soit investisseur ou consommateur, est très dépendant des prêts bancaires.

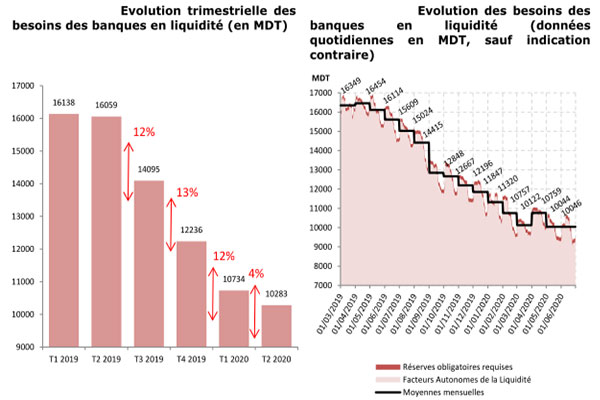

Le coût du crédit ayant considérablement augmenté, les banques n’ont pas tardé à baisser leur niveau d’octroi de crédits à la clientèle et réduit leur besoin en liquidité auprès du marché monétaire.

Cette figure montre l’évolution du besoin des banques en liquidité depuis le début de 2019.

Cette autre figure montre l’évolution des taux d’intérêt directeur de la BCT entre 2017 et 2019:

Cette situation, on l’imagine, n’incite ni les banques ni les bénéficiaires des crédits bancaires à chercher à en obtenir. Et il convient de rappeler, dans ce contexte, que les crédits d’investissement ont des taux d’intérêt proches de ceux des crédits à court terme, situation ayant eu pour conséquence d’entrainer une baisse du niveau de l’investissement.

Pour ne rien arranger, nous nous sommes retrouvés face à une situation économique difficile avec une baisse de la consommation et de l’investissement, local et étranger, en raison de la crise sanitaire induite par la pandémie de la Covid-19, à partir de mars dernier.

Ainsi donc, les deux principaux leviers de la croissance en Tunisie, la consommation et l’investissement, se sont trouvés piégés par des mesures gouvernementales qui n’ont pas permis de rétablir les équilibres macroéconomiques perdus, si elles n’ont pas aggravé les déséquilibres existants.

Afin de relancer l’investissement et la croissance, le rééquilibrage de l’économie passe nécessairement par l’amélioration du pouvoir d’achat qui va permettre à l’industriel local d’améliorer ses prix et au consommateur de consommer davantage et de faire également de l’épargne, d’autant que la crise de la Covid-19 y incite beaucoup.

A difficultés exceptionnelles, mesures exceptionnelle

Traditionnellement, les économistes considèrent que les crises du genre de la Covid-19 ont des effets néfastes sur l’économie et ce du fait des réactions attentistes qu’elles provoquent chez les agents économiques.

En effet, la baisse régulière des prix incite les ménages à reporter leurs décisions d’achats dans l’attente de nouvelles chutes de prix. Ce comportement conduit à baisser la consommation globale et à gonfler les stocks des entreprises qui n’arrivent plus à écouler leurs productions. La Grèce a connu une période de déflation de 2013 à 2015.

D’autre part, la provoque une dégradation déflation de la situation financière des particuliers et des institutions qui ont recours à l’emprunt. En effet, le coût réel de la dette (avec la en compte de l’inflation) augmente avec la baisse de l’indice général des prix car les remboursements des emprunts ne sont généralement pas indexés sur l’inflation.

Par contre certains économistes modernes considèrent que la déflation a des avantages dans certaines circonstances, et notamment sur la consommation. Cet argument théorique ne se vérifie pas toujours dans le monde réel : les prix des produits électroniques chutent chaque année de 1 à 2%, alors que leurs performances continuent de croître à une grande vitesse. Ces derniers ont la capacité de consommer d’autres produits.

La déflation a aussi des avantages sur la productivité, car si les nouveaux produits trouvent leur place dans les foyers, ce n’est pas uniquement parce que leurs prix baissent, mais aussi parce que les prix des autres consommations baissent, en part relative du revenu.

Sur un autre plan, la diminution du niveau général des prix va inciter les investisseurs à maintenir la production des produits classiques et à chercher à investir dans de nouveaux produits devenus accessibles avec l’amélioration du pouvoir d’achat.

Dans un scénario de diminution des prix, l’Etat va pouvoir améliorer ses revenus grâce à l’amélioration de la capacité de remboursement des contribuables.

Or, les dettes publiques sont en croissance exponentielle et la Tunisie est déjà sur une pente glissante qui finira inévitablement soit dans l’hyperinflation soit dans la faillite de l’État. Aussi les gouvernements devront-ils porter leur intérêt sur les moyens d’améliorer les recettes fiscales pour être moins dépendants de la dette, laquelle est déjà largement saturée.

Concrètement, nous estimons que les mesures visant à diminuer le niveau général des prix pour augmenter le pouvoir d’achat sont du ressort de la BCT. Parmi ces mesures, les plus usuelles sont la baisse du taux d’intérêt directeur comme l’a fait le Maroc entre autres; le soutien du dinar tunisien avec la révision des mesures de libération de la monnaie nationale (libération progressive par palier suivant l’évolution de la situation économique); le soutien aux projets d’investissement de l’Etat par les bons de Trésor; la libéralisation du marché obligataire et du marché financier avec la révision des conditions d’accès; et, last but not least, la révision de circulaires relatives à l’octroi des crédits par la distinction entre investisseurs (corporate) et particuliers.

* Expert comptable.

Donnez votre avis