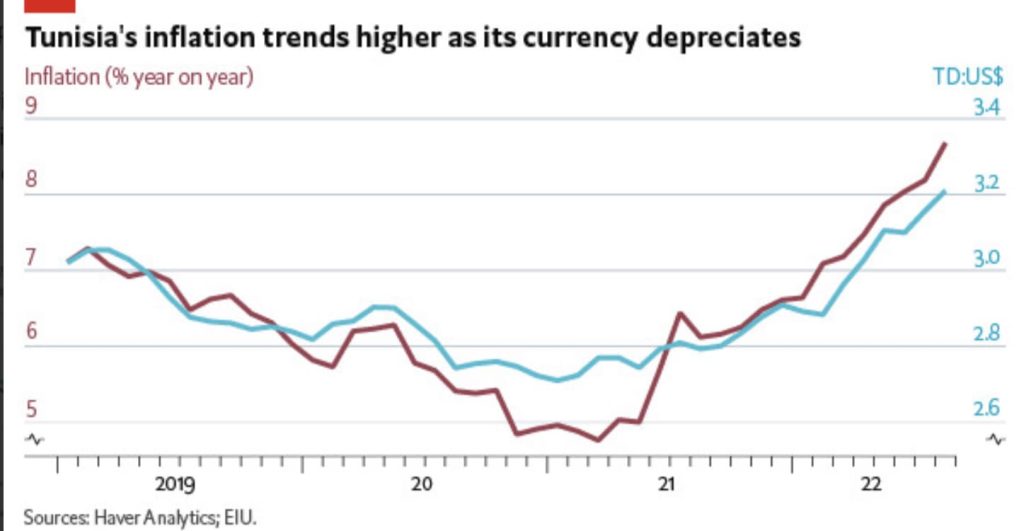

Les données officielles montrent que l’inflation continue de s’accélérer, atteignant plus que 9%, le taux le plus élevé depuis plus de 30 ans, entraînée par les prix soutenus de l’énergie et des aliments, mais surtout par la dépréciation continue du dinar tunisien. La dévaluation du dinar est devenue la variable d’ajustement, le respectable de tous les mauvais coups et les multiples échecs des politiques économiques, budgétaires et monétaires initiées dans la Tunisie post-2011.

Par Moktar Lamari

De 14% à 20% de la variance de l’inflation en Tunisie est expliquée par la dévaluation du dinar tunisien, via le taux de change (IMF 2020). Il y a donc un risque croissant que les pressions inflationnistes s’enracinent, maintenant le taux d’inflation plus élevé plus longtemps, et que le taux de change soit soumis à une pression soutenue, pour éroder le dinar de façon continue et parfois intense.

Inflation durable?

La situation politique est tendue et des pressions soutenues sur le coût de la vie pourraient provoquer des troubles généralisés. Les récentes pénuries de biens signalées dans les supermarchés à travers le pays alimentent déjà le mécontentement social et reflètent l’état désastreux des finances publiques et externes.

Cela rend le contrôle de l’inflation impératif. Certaines pressions sont inévitables et découlent de perturbations de l’approvisionnement et d’une flambée mondiale des prix de l’énergie, des denrées alimentaires et des produits de base en raison de l’invasion de l’Ukraine par la Russie.

Ces pressions devraient commencer à s’atténuer à mesure que les prix mondiaux, bien que toujours élevés, reculeront de leurs sommets plus tard en 2022 et en 2023.

Cependant, l’impact à la baisse sur le taux d’inflation de la Tunisie est susceptible d’être compensé par des pressions continues à mesure que le dinar s’affaiblit par rapport au dollar américain (une dépréciation de près de 15% le début de 2022).

La monnaie tunisienne a maintenu sa valeur par rapport à l’euro, affaibli, mais la hausse de l’inflation en Europe (à 9,1% en août) augmente les coûts d’importation tunisiens.

Combiné à la dépréciation du dinar par rapport au dollar, cela semble alimenter des augmentations plus larges des prix du second tour. Avec l’inflation des services en Tunisie à 10%, nous nous attendons à ce que cela s’enracine, maintenant l’inflation élevée en 2023.

Le facteur le plus important pour aider à stabiliser à la fois l’inflation et le dinar sera l’accord sur un programme de réformes économiques que le FMI pourra soutenir. Un accord de principe avec le FMI est déjà obtenu, pour un montant de 1,9 milliards de dollars, contre 4 milliards de dollars ambitionnés par les trois derniers gouvernements.

Il est probable que cet accord de principe se transforme en accord définitif d’ici début 2023, autrement la Tunisie vivra une crise économique et financière, aiguë, avec le risque d’un éventuel défaut de paiement de la dette publique.

La forte hausse soutenue de l’inflation pousse la Banque centrale de Tunisie (BCT) à augmenter ses principaux taux d’intérêt politiques de 7,25%, actuellement, à plus de 8% les prochains mois.

Le cercle infernal, le casse-tête des économistes

La dépréciation continue du dinar rendra plus difficile la réduction de l’inflation, même sous une hypothèse d’un éventuel programme de financement du FMI et de la chute des prix mondiaux de l’énergie et des produits de base en 2023.

L’inflation risque de dépasser les 10% pour 2023. L’augmentation automatique et irréfléchie du taux directeur n’arrangera pas les choses, et ne fera pas refroidir les moteurs inflationnistes. Par contre, ces augmentations du taux directeur ne feront que plomber l’investissement et neutraliser la croissance, faisant baisser davantage les réserves en devises, et donc la valeur du dinar avec.

Pour sortir de ce cercle vicieux, la BCT doit changer d’approche; l’Etat doit s’engager à redonner confiance aux investisseurs, en mettant en œuvre des mesures strictes, notamment en matière de réduction des effectifs de fonctionnaires et la compression des dépenses inefficaces de l’Etat.

Le gouvernement Bouden ne semble pas vouloir agir promptement, craignant la grogne sociale, et voulant impérativement ne pas déranger l’agenda électoral prôné par le président Kaïs Saïed. Les législatives arrivent à grand pas, et le focus des politiciens porte sur le résultat des élections plutôt que sur le sauvetage de l’économie et l’assainissement des finances publiques.

* Economiste universitaire, Canada.

Donnez votre avis